Compte de résultat bancaire

Auteur: Elodie Leclere - Lecture de 2 minutes

Dans cet article, nous détaillons les

différentes composantes d’un compte de résultat bancaire, à savoir, le produit net bancaire, les charges d’exploitation, et l’indicateur phare qui en découle : le coefficient d’exploitation, qui sert de baromètre aux directeurs financiers. Egalement nous verrons les

différents

risques que

les banques doivent prendre en compte pour en estimer le coût associé.

Qu’est ce que le Produit Net Bancaire ?

La notion de PNB est omniprésente dans le monde bancaire. Qui n’a jamais entendu “il faut développer notre PNB !” ou bien “nous devons trouver du PNB”?

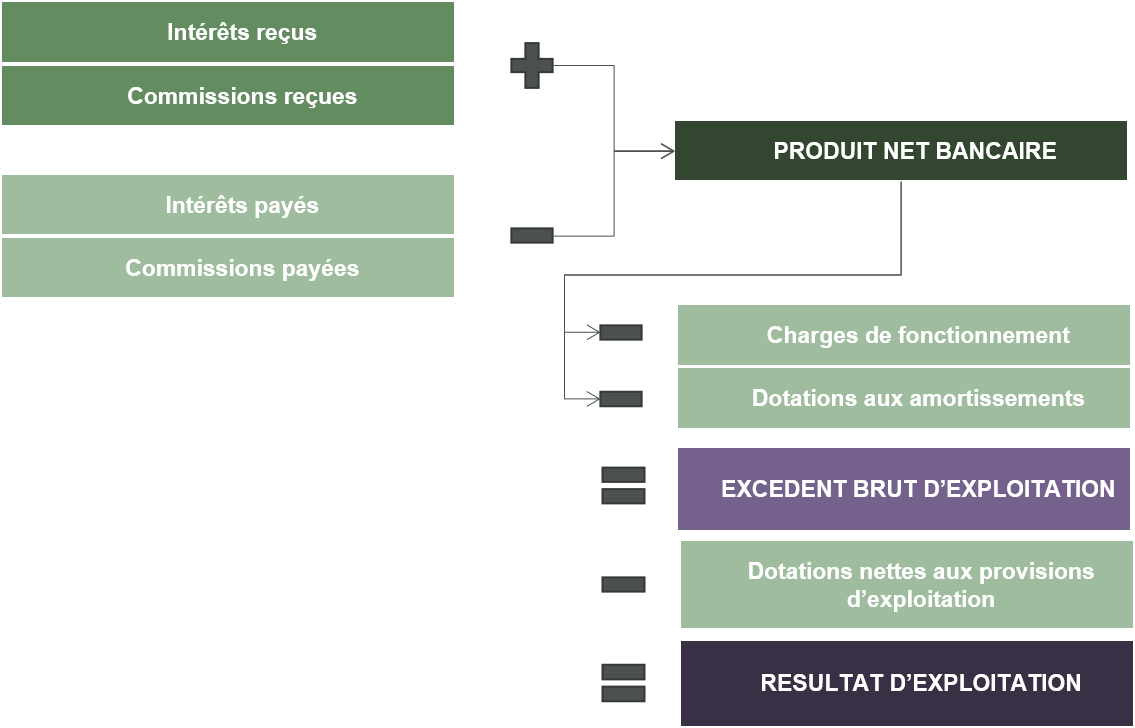

Cet acronyme signifie Produit Net Bancaire. C’est en fin de compte tout simplement ce que la banque gagne en exerçant son métier. Comme son nom l’indique, c’est un calcul de différence.

L’activité bancaire se résume en deux activités principales: octroyer des crédits d’une part et investir d’autre part.

Le produit de ces activités est donc double:

- la banque touche des intérêts en accordant ses crédits.

- la banque touche des plus values ou des commissions en réalisant ses investissements pour son compte ou pour celui de ses clients : ce sont les commissions financières. Elle touche également des commissions lors de ses opérations quotidiennes : frais de tenue de compte, commissions sur carte de crédit, frais de virement,etc. Ce sont les commissions de services.

Par contre, la banque emprunte de l’argent pour faire son métier. Elle doit donc payer des intérêts sur ses emprunts tout comme d’ailleurs elle doit également payer des commissions aux intermédiaires qu’elle aura sollicités pour ses activités d’investissement ou de prêt. Par exemple, elle paiera des commissions aux courtiers immobiliers lorsqu’ils apportent des crédits immobiliers.

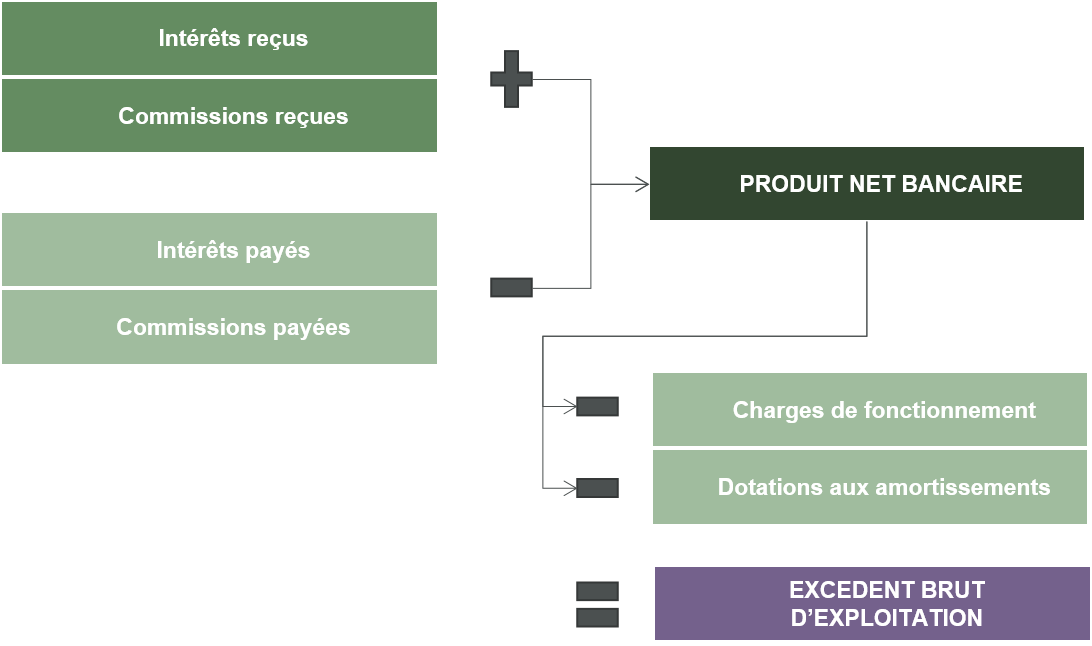

Le mot le plus important dans le PNB est le “N” de Net car il représente la différence entre les intérêts et commissions reçus d’une part et les intérêts et commissions payés d’autre part.

On peut donc commencer à construire notre compte de résultat :

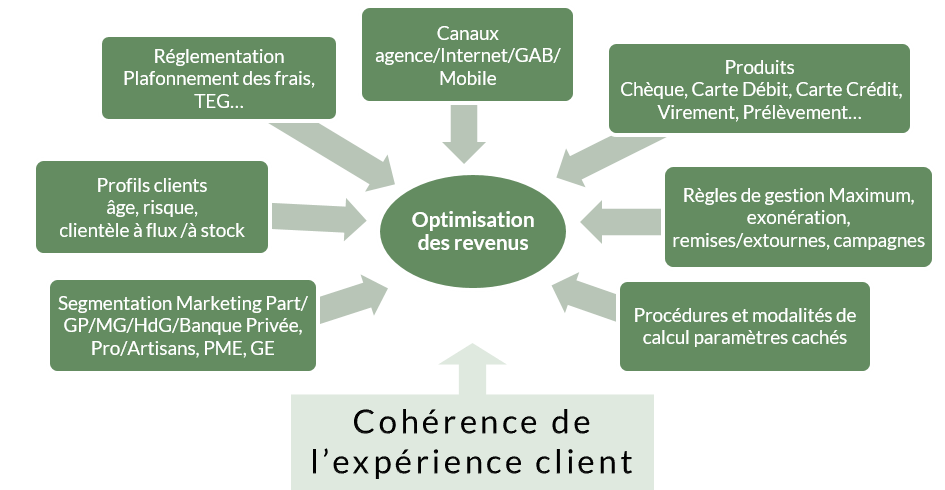

Lors des missions d’optimisation de PNB que nous menons nos clients, cela consiste donc à ajuster différents paramètres:

Quelles sont les charges des banques ?

Nous avons vu précédemment les flux qui permettent à la banque de gagner de l’argent. Pour ce faire, la banque a dû mobiliser un ensemble de ressources sans lesquelles elle n’est pas capable d’exercer son métier. C’est ce que l’on appelle les charges d’exploitation. On utilise également souvent le terme de frais généraux. Ces ressources sont assez intuitives. On y trouve en synthèse:

- Les charges de personnel

- La Fiscalité

- L’immobilier

- L’IT

- La logistique (électricité, eau, transport de fonds, nettoyage…)

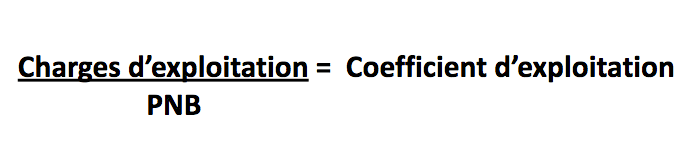

Ces charges d’exploitation sont observées à la loupe car on les compare la plupart du temps au PNB de manière à cerner l’efficacité de tel ou tel établissement bancaire.

Cette efficacité est représenté par le coefficient d’exploitation qui mesure donc le ratio suivant:

Par exemple, si ce coefficient est de 60%, la banque aura dépensé 60 pour gagner 100. Vous comprenez donc que plus ce ratio est faible, plus la banque est efficace.

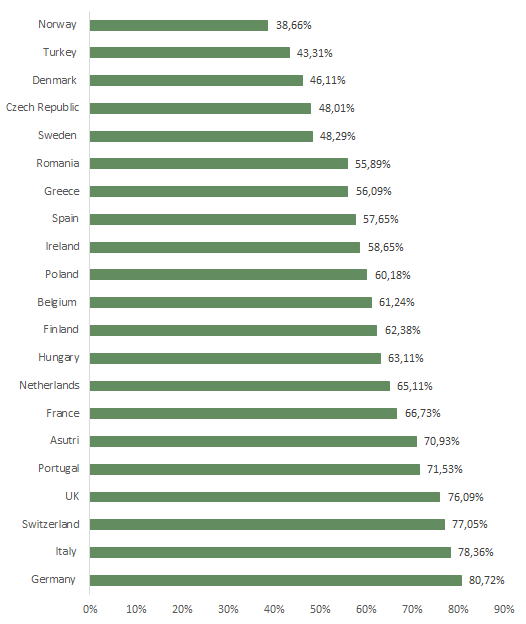

Sur le document ci-dessous, vous observez que le coefficient d’exploitation (cost-to-income ratio) peut être très différent d’un pays à un autre.

Une fois les charges d’exploitation retirées, on arrive à une vision un peu plus claire de ce qu’est le résultat de la banque. Il reste juste à enlever les sommes que la banque va consacrer aux amortissements qu’elle doit réaliser (les dotations aux amortissements) pour obtenir l’Excédent Brut d’Exploitation (EBE) de la banque.

Cet Excédent représente ce que la banque a réellement gagné.

Les coûts de fonctionnement des banques françaises représentent un véritable handicap

La combinaison des taux d’intérêt bas, des dépenses liées à la transformation digitale et de la concurrence de plus en plus présente en Europe entraîne une hausse des coûts de fonctionnement chez les établissements de crédit. Même si certaines mesures ont été appliquées, la situation est loin de changer. De même, Il faut souligner que les enseignes bancaires sont soumises à maintes contraintes pour maintenir leurs activités.

Plusieurs de nos missions consistent à accompagner nos clients dans leur transformation digitale, tout en leur permettant d’améliorer leur performance économique.

Appréhendez les risques que doit prendre une banque

Appréhendez les risques que doit prendre une banque

Pour gagner sa vie, la banque prend un certain nombre de risques. Il va falloir estimer ce que ces risques peuvent coûter à l’établissement dans le futur et mettre de l’argent de côté pour y faire face. C’est ce qu’on appelle le coût du risque.

Et des risques, il y en a bien plus que vous ne pourriez l’imaginer ! On peut même en mettre 5 en évidence. Prenez un instant le costume d’un banquier et imaginez que vous dirigiez la banque TYPHON.

1- Le risque de contrepartie

A partir du moment où votre banque prête de l’argent à sa clientèle, vous êtes face à ce premier risque.

En effet, que se passerait-il si les contreparties c’est-à-dire vos clients n’étaient pas à la hauteur et commençaient à ne pas vous rembourser?

2- Le risque de taux

Par ailleurs, imaginons que vous avez accordé de nombreux crédits à taux fixe sur des durées très longues et vous avez emprunté sur les marchés à trois mois pour vous refinancer. Il faudra donc que tous les trois mois, vous reveniez solliciter les investisseurs.

En effet,

si les taux remontent

et que vous empruntez tous les trois mois à des taux de plus en plus chers,

vous risquez très vite de perdre de l’argent.

3- Le risque de liquidité

Que se passerait-il également si vous ne trouvez aucun investisseur sur les marchés pour vous prêter de l’argent?

4- Le risque de marché

Vous avez également investi dans un portefeuille de produits financiers investis sur les marchés et acheté des titres en USD.

Que se passerait-il si le dollar américain perdait de la valeur ?

5- Le risque opérationnel

Finalement, vous vous êtes installés en bord de Seine et votre salle de sauvegarde informatique se situe au rez-de-chaussée. Que se passerait-il si la Seine venait à déborder ?

C’est le cinquième risque que vous courez. C’est un risque accidentel et il fait partie de la catégorie des risques opérationnels.

Parmi cette catégorie de risque, se trouve également le risque réglementaire que vous courrez si vous ne formez pas, par exemple, vos conseillers en prêts immobilier tous les ans comme l’exige la Directive Crédit Immobilier- DCI.

Quelques exemples de prises de risque

Le coût du risque et le risque de contrepartie : Banco Popular - Eté 2017

A l’été 2017, Banco Popular (banque espagnole) fait face à un besoin de provisionnement pour créances douteuses d’un montant de 7 milliards. La banque est incapable de trouver cette somme et fait appel au processus de résolution Européenne.

L’Europe décide de sauver la banque en la faisant reprendre pour un euro symbolique en annulant tout simplement une partie des dettes de l’établissement (procédure de sauvetage de bail-in par ponction du cash nécessaire à l’intérieur de la banque).

Le poste "coût du risque" aurait donc pu amener cet établissement à la faillite.

Le coût du risque et le risque juridique : Deutsche Bank - 2015 et 2016

En 2015, la Deutsche Bank doit faire face à de très nombreux procès liés à des sujets réglementaires. Elle est mise en cause dans de nombreux procès notamment sur la manipulation des libors, des euribors ou des fixings de change. Elle dégage en 2015 un EBE de l’ordre de 5 milliards d’euros mais doit passer plus de 12 milliards de provisions pour risques juridiques. Le résultat est donc négatif (7 milliards) et le report à nouveau également.

En 2016, la banque continue à provisionner et ses résultats sont de nouveau négatifs pour plus d’un milliard d’euros. Ménacée quant au respect de ses ratios Bâlois, la banque mène en mars 2017 une augmentation de capital géante de 8 milliards d’euros. Assez logique finalement!

Le coût du risque a donc coûté deux années de pertes à l’une des plus grandes banques européennes.

L'importance des dotations nettes

Maintenant, imaginez que les évènements suivants se produisent à plus ou moins brève échéance:

- les taux d’intérêt à court terme remontent très vite;

- le dollar américain s’écroule alors que vous détenez beaucoup de titres libellés en Dollars,

- et des rumeurs sur les pertes latentes vous ferment la porte des marchés financiers.

Vous avez pris des risques et ils sont tous perdants. Il va falloir passer des provisions pour anticiper les risques à venir.

Sur nos 5 risques, 3 s’avèrent latents :

- Le risque de marché : le dollar baisse et la valeur des titres détenus également.

- Le risque de taux : les taux remontent rapidement.

- Et enfin, le risque de liquidité : si vous perdez la possibilité d’aller emprunter sur les marchés financiers.

Si ces risques se matérialisent,vous allez perdre beaucoup d’argent dans le futur. Il faut le provisionner dans la mesure du possible. C’est ce que l’on appelle les dotations nettes pour provisions d’exploitation ou coût du risque.

Le mot “nettes” est important car un établissement peut également reprendre des provisions si un risque n’a finalement pas eu lieu ou s’il a diminué.

On peut alors continuer à compléter le compte de résultat en prenant en compte l’impact de ces risques. On minore donc l’Excédent Brut d’Exploitation par ce coût du risque pour arriver au Résultat d’Exploitation, aussi appelé par son diminutif, le REX.

Ready to talk

Compte de résultat bancaire

Auteur: Elodie Leclere - Lecture de 2 minutes

Dans cet article, nous détaillons les

différentes composantes d’un compte de résultat bancaire, à savoir, le produit net bancaire, les charges d’exploitation, et l’indicateur phare qui en découle : le coefficient d’exploitation, qui sert de baromètre aux directeurs financiers. Egalement nous verrons les

différents

risques que

les banques doivent prendre en compte pour en estimer le coût associé.

Qu’est ce que le Produit Net Bancaire ?

La notion de PNB est omniprésente dans le monde bancaire. Qui n’a jamais entendu “il faut développer notre PNB !” ou bien “nous devons trouver du PNB”?

Cet acronyme signifie Produit Net Bancaire. C’est en fin de compte tout simplement ce que la banque gagne en exerçant son métier. Comme son nom l’indique, c’est un calcul de différence.

L’activité bancaire se résume en deux activités principales: octroyer des crédits d’une part et investir d’autre part.

Le produit de ces activités est donc double:

- la banque touche des intérêts en accordant ses crédits.

- la banque touche des plus values ou des commissions en réalisant ses investissements pour son compte ou pour celui de ses clients : ce sont les commissions financières. Elle touche également des commissions lors de ses opérations quotidiennes : frais de tenue de compte, commissions sur carte de crédit, frais de virement,etc. Ce sont les commissions de services.

Par contre, la banque emprunte de l’argent pour faire son métier. Elle doit donc payer des intérêts sur ses emprunts tout comme d’ailleurs elle doit également payer des commissions aux intermédiaires qu’elle aura sollicités pour ses activités d’investissement ou de prêt. Par exemple, elle paiera des commissions aux courtiers immobiliers lorsqu’ils apportent des crédits immobiliers.

Le mot le plus important dans le PNB est le “N” de Net car il représente la différence entre les intérêts et commissions reçus d’une part et les intérêts et commissions payés d’autre part.

On peut donc commencer à construire notre compte de résultat :

Lors des missions d’optimisation de PNB que nous menons nos clients, cela consiste donc à ajuster différents paramètres:

Quelles sont les charges des banques ?

Nous avons vu précédemment les flux qui permettent à la banque de gagner de l’argent. Pour ce faire, la banque a dû mobiliser un ensemble de ressources sans lesquelles elle n’est pas capable d’exercer son métier. C’est ce que l’on appelle les charges d’exploitation. On utilise également souvent le terme de frais généraux. Ces ressources sont assez intuitives. On y trouve en synthèse:

- Les charges de personnel

- La Fiscalité

- L’immobilier

- L’IT

- La logistique (électricité, eau, transport de fonds, nettoyage…)

Ces charges d’exploitation sont observées à la loupe car on les compare la plupart du temps au PNB de manière à cerner l’efficacité de tel ou tel établissement bancaire.

Cette efficacité est représenté par le coefficient d’exploitation qui mesure donc le ratio suivant:

Par exemple, si ce coefficient est de 60%, la banque aura dépensé 60 pour gagner 100. Vous comprenez donc que plus ce ratio est faible, plus la banque est efficace.

Sur le document ci-dessous, vous observez que le coefficient d’exploitation (cost-to-income ratio) peut être très différent d’un pays à un autre.

Une fois les charges d’exploitation retirées, on arrive à une vision un peu plus claire de ce qu’est le résultat de la banque. Il reste juste à enlever les sommes que la banque va consacrer aux amortissements qu’elle doit réaliser (les dotations aux amortissements) pour obtenir l’Excédent Brut d’Exploitation (EBE) de la banque.

Cet Excédent représente ce que la banque a réellement gagné.

Les coûts de fonctionnement des banques françaises représentent un véritable handicap

La combinaison des taux d’intérêt bas, des dépenses liées à la transformation digitale et de la concurrence de plus en plus présente en Europe entraîne une hausse des coûts de fonctionnement chez les établissements de crédit. Même si certaines mesures ont été appliquées, la situation est loin de changer. De même, Il faut souligner que les enseignes bancaires sont soumises à maintes contraintes pour maintenir leurs activités.

Plusieurs de nos missions consistent à accompagner nos clients dans leur transformation digitale, tout en leur permettant d’améliorer leur performance économique.

Appréhendez les risques que doit prendre une banque

Appréhendez les risques que doit prendre une banque

Pour gagner sa vie, la banque prend un certain nombre de risques. Il va falloir estimer ce que ces risques peuvent coûter à l’établissement dans le futur et mettre de l’argent de côté pour y faire face. C’est ce qu’on appelle le coût du risque.

Et des risques, il y en a bien plus que vous ne pourriez l’imaginer ! On peut même en mettre 5 en évidence. Prenez un instant le costume d’un banquier et imaginez que vous dirigiez la banque TYPHON.

1- Le risque de contrepartie

A partir du moment où votre banque prête de l’argent à sa clientèle, vous êtes face à ce premier risque.

En effet, que se passerait-il si les contreparties c’est-à-dire vos clients n’étaient pas à la hauteur et commençaient à ne pas vous rembourser?

2- Le risque de taux

Par ailleurs, imaginons que vous avez accordé de nombreux crédits à taux fixe sur des durées très longues et vous avez emprunté sur les marchés à trois mois pour vous refinancer. Il faudra donc que tous les trois mois, vous reveniez solliciter les investisseurs.

En effet,

si les taux remontent

et que vous empruntez tous les trois mois à des taux de plus en plus chers,

vous risquez très vite de perdre de l’argent.

3- Le risque de liquidité

Que se passerait-il également si vous ne trouvez aucun investisseur sur les marchés pour vous prêter de l’argent?

4- Le risque de marché

Vous avez également investi dans un portefeuille de produits financiers investis sur les marchés et acheté des titres en USD.

Que se passerait-il si le dollar américain perdait de la valeur ?

5- Le risque opérationnel

Finalement, vous vous êtes installés en bord de Seine et votre salle de sauvegarde informatique se situe au rez-de-chaussée. Que se passerait-il si la Seine venait à déborder ?

C’est le cinquième risque que vous courez. C’est un risque accidentel et il fait partie de la catégorie des risques opérationnels.

Parmi cette catégorie de risque, se trouve également le risque réglementaire que vous courrez si vous ne formez pas, par exemple, vos conseillers en prêts immobilier tous les ans comme l’exige la Directive Crédit Immobilier- DCI.

Quelques exemples de prises de risque

Le coût du risque et le risque de contrepartie : Banco Popular - Eté 2017

A l’été 2017, Banco Popular (banque espagnole) fait face à un besoin de provisionnement pour créances douteuses d’un montant de 7 milliards. La banque est incapable de trouver cette somme et fait appel au processus de résolution Européenne.

L’Europe décide de sauver la banque en la faisant reprendre pour un euro symbolique en annulant tout simplement une partie des dettes de l’établissement (procédure de sauvetage de bail-in par ponction du cash nécessaire à l’intérieur de la banque).

Le poste "coût du risque" aurait donc pu amener cet établissement à la faillite.

Le coût du risque et le risque juridique : Deutsche Bank - 2015 et 2016

En 2015, la Deutsche Bank doit faire face à de très nombreux procès liés à des sujets réglementaires. Elle est mise en cause dans de nombreux procès notamment sur la manipulation des libors, des euribors ou des fixings de change. Elle dégage en 2015 un EBE de l’ordre de 5 milliards d’euros mais doit passer plus de 12 milliards de provisions pour risques juridiques. Le résultat est donc négatif (7 milliards) et le report à nouveau également.

En 2016, la banque continue à provisionner et ses résultats sont de nouveau négatifs pour plus d’un milliard d’euros. Ménacée quant au respect de ses ratios Bâlois, la banque mène en mars 2017 une augmentation de capital géante de 8 milliards d’euros. Assez logique finalement!

Le coût du risque a donc coûté deux années de pertes à l’une des plus grandes banques européennes.

L'importance des dotations nettes

Maintenant, imaginez que les évènements suivants se produisent à plus ou moins brève échéance:

- les taux d’intérêt à court terme remontent très vite;

- le dollar américain s’écroule alors que vous détenez beaucoup de titres libellés en Dollars,

- et des rumeurs sur les pertes latentes vous ferment la porte des marchés financiers.

Vous avez pris des risques et ils sont tous perdants. Il va falloir passer des provisions pour anticiper les risques à venir.

Sur nos 5 risques, 3 s’avèrent latents :

- Le risque de marché : le dollar baisse et la valeur des titres détenus également.

- Le risque de taux : les taux remontent rapidement.

- Et enfin, le risque de liquidité : si vous perdez la possibilité d’aller emprunter sur les marchés financiers.

Si ces risques se matérialisent,vous allez perdre beaucoup d’argent dans le futur. Il faut le provisionner dans la mesure du possible. C’est ce que l’on appelle les dotations nettes pour provisions d’exploitation ou coût du risque.

Le mot “nettes” est important car un établissement peut également reprendre des provisions si un risque n’a finalement pas eu lieu ou s’il a diminué.

On peut alors continuer à compléter le compte de résultat en prenant en compte l’impact de ces risques. On minore donc l’Excédent Brut d’Exploitation par ce coût du risque pour arriver au Résultat d’Exploitation, aussi appelé par son diminutif, le REX.